インボイス制度

2021/07/29

2023年(令和5年)10月1日から「インボイス制度」が開始されます。インボイス制度は正式には「適格請求書等保存方式」[※1] と呼ばれ、消費税における適正な課税の確保と益税の解消を目的に導入されます。現行の「区分記載請求書等保存方式」に代り消費税の仕入税額控除を受けるための必須要件になるため、ほとんどの事業者に関係することになります。

今回は、この「インボイス制度」についてご紹介します。

消費税について

インボイス制度は消費税の仕入税額控除を受けるために必要となる制度ですから、まずは消費税についておさらいしておきましょう。

消費税は、担税力(税の負担力)を示すといわれる所得(収入)・資産(財産)・消費(支出)のうち消費に担税力があるとして負担を求めるもので、消費者が物品やサービスなどを購入(消費)したときに課税される間接税[※2] です。課税の対象が嗜好品のような特別なものに限定されるわけではないので一般消費税といわれますが、一部非課税となる取引もあり、純粋に一般消費税とはいえないともいわれています。消費者が税を負担し、事業者が消費者に代って納税するので、海外でいう付加価値税(VAT:Value Added Tax)や売上税(Sales Tax)に近いものと考えられますが、税を負担するのが事業者ではなく消費者である点が異なります。

通常「消費税」と呼ばれているものは国税である「消費税」と地方税である「地方消費税」の総称で、現時点(2021年7月)での税率は、消費税が 7.8%、地方消費税が 2.2%(消費税額の 22/78)の合計 10% です。飲食料品や新聞などには軽減税率が適用され、6.24%+1.76% の 8% になります。また、居住用の住宅の家賃や商品券、切手など、非課税になるものもあります。

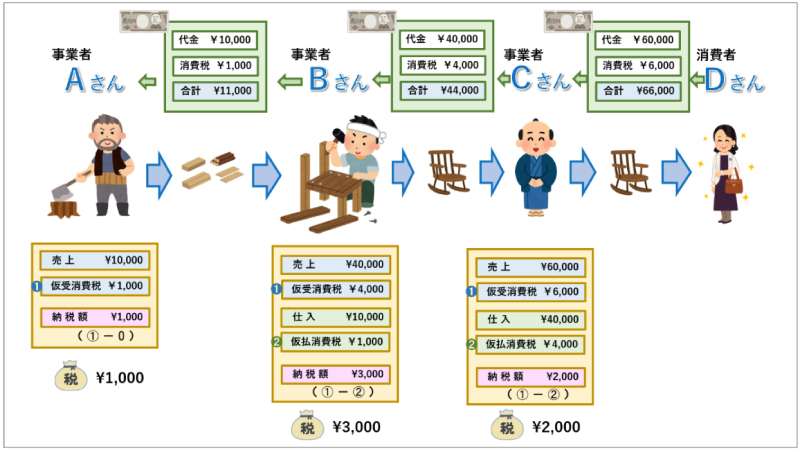

納税のしくみについて、簡易的な例として下図で説明します。

・生産者であるAさんは、木材を製作して販売しています。(仕入れは省略します)

・生産者であるBさんは、Aさんから木材を仕入れ、家具類(椅子)を製作して販売しています。

・小売業のCさんは、Bさんからロッキングチェア(椅子)を仕入れて販売しています。

・消費者であるDさんは、Cさんのお店からロッキングチェア(椅子)を購入しました。

A、B、Cさんは、実際には道具類や光熱費など他にもいろいろな費用がかかり、複数の仕入れによって商品を作っているわけですが、ここでは簡略化するために一つの仕入れだけに限定して考えることにします。

次に、お金の流れについて見てみましょう。

① Bさんは、Aさんから木材を税抜き1万円で仕入れ、消費税と合わせて1万1千円をAさんに支払いました。このとき支払った消費税は、納税のためにAさんに一度預ける消費税、という意味で「仮払消費税」と呼ばれます。また、受け取ったAさんからみると、納税にために一度預かった消費税になりますから、「仮受消費税」と呼ばれます。

② Cさんは、Bさんから椅子を税抜き4万円で仕入れ、消費税と合わせて4万4千円をBさんに支払いました。この4千円は、Cさんには「仮払消費税」、Bさんには「仮受消費税」になります。

③ Dさんは、Cさんから椅子を税抜き6万円で購入し、消費税と合わせて6万6千円をCさんに支払いました。この6千円はDさんには単なる「消費税」ですが、Cさんには「仮受消費税」になります。

このとき、それぞれの事業者の納税額は(「仮受消費税」―「仮払消費税」)なので、Aさんが1千円(仕入れはないので「仮払消費税」もない)、Bさんが3千円、Cさんが2千円となり、合計はDさんが負担した消費税額の6千円になります。このように、消費税は各取引段階の事業者が納税する「多段階課税」になっており[※3]、その合計額が消費税額になるしくみになっています。各段階での納税が重複して多重課税にならないようにするために納税額から仮払消費税が差し引かれますが、このことを「仕入税額控除」と呼びます。仕入税額控除の金額は非課税のものや軽減税率が適用されるものがあるため、仮払消費税の内容を明確化し、証明できるようにしておく必要があります。そのために現在実施されている制度が「区分記載請求書等保存方式」です。

区分記載請求書等保存方式では、帳簿の各仕入項目が軽減税率対象であるか否かを印等を付けて区分けするとともに、その請求書による請求項目を税率ごとに区分して合計した税込みの対価を記載した請求書(区分記載請求書)の交付を受け、保存する必要があります。請求書に税率ごとの対価の合計の記載がない場合、請求書の交付を受けた事業者自らが取引事実に基づき記載することも認められています。なお、基準期間[※4] の課税売上高[※5] が5千万円以下で届出をした事業者には「簡易課税制度」が適用され、事業区分ごとに決まる「みなし仕入率[※6]」が適用されます。

消費税には「免税事業者」というものがあり、下記の5点の要件をすべて満たしている場合は免税事業者として消費税の納税の義務が免除されます

・基準期間[※4] における課税売上高[※7] が1千万円以下である

・特定期間[※8]における課税売上高[※7]、および、給与等の支払額が1千万円以下である

・設立から2年以内で、資本金の額、または、出資の金額が1千万円を超えない

・「消費税課税事業者選択届出書」を提出していない

・納税義務の免除の特例[※9] による課税事業者ではなく、特定新規設立法人[※10] でもない

免税なので、仕入税額控除は関係なくなります。

インボイス制度

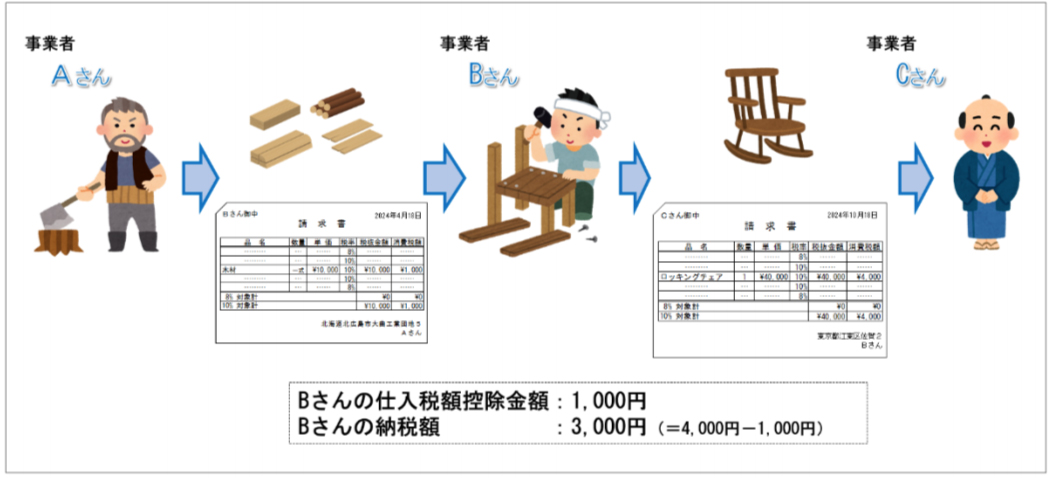

インボイス制度では、「適格請求書等保存方式」という名称のとおり、仕入税額控除のためには「区分記載請求書」に代り「適格請求書」を受領・保存しなければならなくなります。これらの相違点について述べていきます。

(1)適格請求書発行者

区分記載請求書は誰でも交付できましたが、適格請求書を交付できるのは「適格請求書発行事業者」に限られます。(「適格請求書」に該当しない一般的な請求書は、これまでどおり誰でも交付できます)

「適格請求書発行事業者」になるためには、課税事業者[※11] として「適格請求書発行事業者の登録申請書」を税務署に提出し、税務署長による登録を受けなくてはなりません。登録されると登録番号[※12] が通知され、「適格請求書発行事業者」であることが国税庁のホームページで公表されます。

登録申請は今年(令和3年)の10月1日から開始され、インボイス制度が開始される令和5年10月1日に登録を受けるためには、原則、令和5年3月31日までに登録申請書を提出する必要があります。

適格請求書発行事業者になると、「適格請求書[※13]」、誤りを訂正した場合の「修正した適格請求書」、対価の返還を行った場合の「適格返還請求書」の交付義務があり、また、交付した適格請求書(または、適格簡易請求書、適格返還請求書)の写しの保存義務があります。

(2)適格請求書の記載事項

適格請求書には、①適格請求書発行事業者の名称(氏名)および登録番号 ②取引年月日 ③取引内容(軽減税率対象品目かどうか) ④税率ごとに区分して合計した対価の額と適用税率 ⑤税率ごとに区分した消費税額 ⑥適格請求書の交付を受ける事業者の名称(氏名)を記載する必要があります。[※14]

ただし、請求書と納品書など、相互関係が明確な複数の書類全体ですべての記載事項が満たされていれば、複数の書類全体を適格請求書として扱うことが許されます。⑤の消費税額の計算で1円未満に端数が出る場合の端数処理(切上げ、切捨て、または、四捨五入など)は、品目ごとではなく、税率ごとに区分した合計金額に対して1回だけ、つまり、請求書内で税率ごとに1回だけ認められます。

(3)仕入明細書等による仕入税額控

現行の区分記載請求書保存方式と同様に、適格請求書の保存に代えて仕入者(買手)が作成する仕入明細書等を保存することでも仕入税額控除を受けることができます。仕入明細書等には、①作成者の名称(氏名) ②仕入相手の名称(氏名)および登録番号 ③仕入年月日 ④課税仕入内容(軽減税率対象品目かどうか) ⑤税率ごとに区分して合計した課税仕入額と適用税率 ⑥税率ごとに区分した消費税額等 を記載し、相手方(売手)の確認を受ける必要があります。[※15]

(4)適格請求書の交付方法

適格請求書は、紙で交付しても、電子的に交付しても構いません。それぞれの交付方法に応じて、後述の保存方法が変わります。また、委託販売等の場合(媒介または取次による販売・譲渡)は、委託者と媒介者等の双方が適格請求書発行事業者であれば、媒介者等が自己の名称(氏名)および登録番号を記載した適格請求書を、委託者に代って交付することができます。この場合は、委託者と媒介者等(受託者)の双方で適格請求書の写しを保存する必要があります。

(5)消費税の申告税額の計算方法

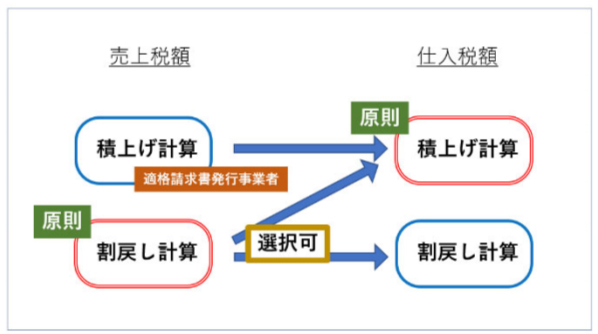

消費税の申告税額の計算には2通りの方法があります。課税期間[※16]の税率ごとの課税売上(仕入)高の税込合計金額に 10/110(軽減税率の場合は 8/108:7.8/110 および 6.24/108 が消費税額、それぞれの 22/78 が地方消費税額です)をかけて算出する方法を「割戻し計算」、適格請求書に記載された税額を請求ごとに加算して合計を算出する方法を「積上げ計算」と呼びます。これまでは原則「割戻し計算」することになっていましたが、インボイス制度では、原則として、売上税額には「割戻し計算」、仕入税額には「積上げ計算」することになります。ただし、適格請求書発行事業者の場合に限り売上税額の計算に「積上げ計算」が認めまれます。仕入税額の計算方法の選択に制限はありませんが、売上税額の計算を「積上げ計算」とした場合は仕入税額の計算も「積上げ計算」としなければなりません。

(6)仕入税額控除の要件

仕入税額控除を受けるためには、帳簿(総勘定元帳の仕入れ部分)に ①仕入相手の名称(氏名)②仕入年月日 ③課税仕入内容(軽減税率対象品目かどうか) ④対価の額 を記載し、適格請求書(または適格簡易請求書)を保存する必要があります。適格請求書(適格簡易請求書)以外の請求書による仕入れは、控除の対象にはなりません。ただし、公共交通機関による運賃(3万円未満)や自動販売機による販売(3万円未満)、切手の販売などの他、いくつかの条件を満たしている場合は帳簿の保存のみでも仕入税額控除が認められます。

適格請求書の保存

適格請求書も請求書の一形態で国税関係書類の一つになりますから、その保存義務は他の国税関係書類と同じになります。つまり、適格請求書の発行者は交付した「適格請求書の写し」を、受領した者は「適格請求書」そのものを7年間[※17](最長、8年2か月になります)保存しなければなりません。「適格請求書の写し」としては、交付した適格請求書そのものを複写したものに限らず、レジのジャーナルや一覧表など、必要な内容が確認できるものであれば認めまれます。また、「自己が一貫して電子計算機を使用して作成したものについては 、電子帳簿保存法に基づいて、一定の要件を充たしていて所轄税務署長の承認を受けたとき(令和3年に改正される予定)は、電磁的記録(電子データ)による保存をもって書類の保存に代えることができる」ことになっています。

適格請求書を電子的に交付した場合は、発行者が保存する写し、受領者が保存する請求書そのものともに、電子データまたは同じデータから印刷した書面(紙)のいずれかを保存すればよいことになっています。電子データで保存する場合は、電子帳簿保存法による規程[※18] に従う必要があります。

おわりに

これまでと違い、インボイス制度施行後は適格請求書発行事業者(免税事業者は認められず課税事業者である必要があります)の交付する適格請求書でなければ仕入税額控除が受けられなくなります。現在免税事業者の方でも、消費税抜きの金額を請求することを明確にした契約を締結している場合などは問題ないかもしれませんが、その辺りの取り決めがあいまいであったり、誤って消費税を請求してしまったりしている場合は訂正を求められるようになります。場合によっては、適格請求書の発行を求められるかもしれません。課税事業者の方を含め、インボイス制度開始時(令和5年10月1日)に適格請求書発行事業者として登録されたい場合は、原則として令和5年3月31日までに申請する必要があります。登録申請は令和3年10月1日から受付が開始されるので、もう目前です。時間的な余裕がありそうですが、経理業務に大きな変更が必要になる場合もあり得るので、十分な検討が必要です。早めに準備に取り掛かられることお勧めします。

※1下記の国税庁のWebサイトをご参照ください。

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice.htm

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_about.htm※2税の負担者と納税義務者が異なる税を間接税といいます。消費税の他に、酒税、たばこ税、ガソリン税などが相当します。また、所得税、贈与税、法人税など、税の負担者と納税義務者が同一の税を直接税と呼びます。※3ここで、例としてBさんについてみてみましょう。Bさんは材料である木材を1万円で仕入れ、ロッキングチェアを作って4万円で売っています。つまり、差し引き3万円の価値を生み出していることになります。この3万円は、Dさんがロッキングチェアの購入代金として支払った6万円の一部になるので、その3万円分に相当する消費税3千円がBさんの納税額になります。このように、税の負担者は最終消費者であるものの各段階で相当する消費税額を納税するため、多重課税を防ぐ方法として後述の仕入税額控除の仕組みがあります。※4「基準期間」とは、法人では課税対象期間の前々事業年度、個人事業者の場合は暦年の前々年の1年間を指します。 ※5「課税売上高」なので、消費税が非課税の取引は対象外となります。例えば、居住用の住宅の家賃や商品券を売っても対象にはなりません。※6事業の種類を6種に区分して、➀卸売業:90% ②飲食料品の譲渡に係る小売業・農業・林業・漁業事業:80% ③飲食料品の譲渡に係る事業を除く製造業等・農業・林業・漁業:70% ⑤サービス業等:50% ⑥不動産業:40% ④その他の事業:60%、とされています。※7免税なので売上高の計算に税込・税抜きの区別はなく、売上の全額になります。また、輸出などの免税取引を含み、返品や割戻しなどによる対価の返還を引いた金額になります。基準期間が1年未満の場合は、1年分の相当額[(課税売上高/月数)×12]が課税売上高になります。※8「特定期間」とは、原則として、個人事業者はその年の前年の1月1日から6月30日までの期間、法人はその事業年度の前事業年度開始の日から6か月の期間を指します。※9「調整対象固定資産」の仕入れや引取りを行った場合、相続・合併・分割があった場合などが該当しますが、詳細は国税庁のWebサイトを参照してください。※10詳細は国税庁のWebサイトを参照してください。※11現在、課税売上高1千万円以下の免税事業者だとしても、「適格請求書発行事業者」となるためには「消費税課税事業者選択届」を提出し、「課税事業者」を選択して課税事業者とならなければなりません。※12「登録番号」は、「T + 法人番号」または「T + 13桁の数字」になります。※13軽減税率対象品目を販売したかどうかにかかわらず、相手方から適格請求書の発行を求められた場合は交付しな ければなりません。3万円未満の公共交通機関の運賃、市場での生鮮食品等、3万円未満のものの自動販売機での販売、郵便ポストに差し出されたものの郵便サービスなどは、適格請求書の交付義務が免除されます。※14タクシーや飲食店など不特定多数の者相手に販売等を行う場合は、適格請求書の代わりに「適格簡易請求書」を交付することができます。「適格簡易請求書」では、適格請求書の「⑤税率ごとに区分した消費税額」の代わりに区分した適用税率の記載でもよく、「⑥交付を受ける事業者の名称」は省略できます。※15相手方(売手)の確認を得るためには、紙または電子メールなどで仕入明細書等を送付し、電子メール等で回答を得たり、期限を付けて「回答のない場合は確認されたものとする」旨明示して送付したりする方法などがあります。※16原則として、法人の場合は事業年度、個人の場合は1月1日から12月31日までの1年間になります。※17交付した日または提供した日の属する課税期間の末日の翌日から2か月を経過した日から7年間、納税地またはその取引に係る事務所、事業所その他これらに準ずるものの所在地に保存しなければなりません。※18詳細は省略しますが、①システム関係書類等の備え付け ②処理に必要な電子計算機およびプログラム、ディスプレイ、プリンタ、並びに、これらの操作説明書を備え付け、整然とした形式、明瞭な状態で速やかに表示および印刷できること ③取引年月日その他の日付および日付の範囲を指定して検索できることが条件となっています。