請求書の

書類保管管理サービス

導入

社数

4,000社数超

※1箱からでもお預かりOKです!!

全国対応可能※沖縄、離島は除く

三井倉庫グループサービス書類保管・文書保管の

スマート書庫(すましょ)

-

保管から廃棄まですべてWEBで完結。

-

保存期限管理、

溶解証明書の発行可能。

お問い合わせはこちら

請求書とは

「仕事の報酬やサービス利用で発生した料金を、指定期日までに支払ってもらうための文書」です。

取引先との間で発生した仕事やサービスに対する報酬を、文書で確定させるのが目的の書類です。

請求書の必要事項

請求書にはタイトルがわかるように、上部の左側か中央に「請求書」と記載します。

こちらでは請求書の必要事項について解説いたします。

-

宛名

取引先の都合によりどこまで記載するかは変わりますが会社名は必須となります。

-

発行者の氏名または名称

発行者の氏名または名称を記載します。社判または担当者印は必須ではありません。

-

請求金額

取引額をすべて合わせた小計に消費税を加えた額を、請求金額として大きく記載します。

・金額の単位は、「円」か「¥」のどちらを使用しても良い

・金額は、内税(消費税込)か外税(消費税別)かを記載

・三桁ごとに「,」をつける

受取時には必ず、金額が相違ないか確認します。 -

取引年月日

「取引が実際に行われた日」を記載します。

-

取引内容

請求金額の内容を、品名、単価、数量、金額に分けて記載します。

-

発行年月日

請求書を発行した日付を記載します。

発行年月日は用紙の上部右上に記載するのが一般的です。 -

振込先

代金を振り込んでもらう金融機関の口座情報を記載します。

銀行名、支店名、預金種別、口座番号、口座名義のほか、銀行コードと支店コードも併せて書いておくと親切です。

口座名義は、カタカナで記載します。 -

支払期日

請求金額を支払ってもらう期日を記載します。

適格請求書(インボイス)の必要事項

請求書にはタイトルがわかるように、上部の左側か中央に「請求書」と記載します。

適格請求書として認められるには、以下6つの記載事項が必要です。

-

① 適格請求書発行事業者の氏名または名称および登録番号

適格請求書を発行する適格請求事業者の名称、登録番号を記載します。

登録番号は以下になります。

法人番号がある場合:「T + 法人番号」

法人番号が無い場合:「T + 13桁の固有番号」 -

② 取引年月日

「取引が実際に行われた日」を記載します。

-

③ 取引内容(軽減税率の対象品目である旨)

請求金額の内容を、品名、単価、数量、金額に分けて記載します。

軽減税率対象品目は「※」・「☆」等の記号を記載し、記号が軽減税率対象品目を示すことを明らかにします。 -

④ 税率ごとに区分して合計した対価の額(税抜き又は税込み)および適用税率

標準税率(10%)と軽減税率(8%)に分けて、それぞれ合計した取引金額、適用税率を記載します。

取引金額は税抜き・税込みどちらでも構いません。 -

⑤ 税率ごとに区分した消費税額等

標準税率(10%)と軽減税率(8%)に分け、それぞれ合計した消費税額を記載します。

「税率毎に区分した消費税額等」に1円未満の端数が生じる場合、1つの適格請求書につき税率ごとに1回の端数処理を行います。 -

⑥ 書類の交付を受ける事業者の氏名または名称

適格請求書を受け取る側の事業者名を記載します。

インボイス制度の詳しい内容は下記をご参照ください

出典:国税庁「適格請求書等保存方式の概要」

請求書を保管していないとどうなる?

請求書の保管はトラブルを回避する役割もありますが、控除を受けるために必要なものでもあります。

請求書の書類保管期間

経理業務の中で毎日のように目にする請求書。

自社で発行する請求書もあれば、取引先から受領する請求書もあります。

そしてそれらの請求書は、法人税法、所得税法、消費税法といった各税法で保存が必要な期間が定められています。

-

法人における請求書の保管期間

法人税法では、請求書に限らず、注文書・契約書・送り状・領収書・見積書などの証憑書類を7年間保存することを求めています。

ここでいう7年とは、発行日から7年ではなく、「事業年度の確定申告の提出期限の翌日から7年間」と定められているので注意してください。

確定申告の提出期限は、事業年度終了日の翌日から2か月以内です。 また、欠損金の繰越控除を適用する場合には、保存期間が10年間となる場合もありますので、 法人は請求書を10年間保存しておくと良いでしょう。

-

個人事業主の請求書の保管期間

個人事業主は青色申告・白色申告を問わず、請求書の保存期間は基本的に5年です。

法人と同じく、発行日から5年ではなく、”確定申告の提出期限から5年”です。

また、年間の課税売上が1,000万円を超えるなど条件を満たした場合には、個人事業主であっても消費税の納税義務がある「消費税課税事業者」となります。

消費税課税事業者の場合、請求書を7年間保存することが必要になります。

請求書の書類保管方法

以前は紙での保管が原則となっており、メールへのPDF添付など電子的に受領した請求書も紙へ印刷して保管することが一般的でした。

しかし、2022年1月に電子帳簿保存法(以下、電帳法)の改正があり、電子取引における紙保存は原本とは認められないことになりました。

2年間の猶予期間はあるものの、電子的に受領した請求書は電子のまま保管することが必要となります。

電帳法の改正についてはこちら

-

紙で受け取った場合

紙で受け取った請求書の保存方法としては、「紙のまま保存」「スキャンして電子上で保存」の2つの方法があります。

なおスキャンによる電子保存を行う際には、電子帳簿保存法の要件に則る必要があります。スキャンを行った後は、税法上では紙の原本を即時廃棄することも認められています。

-

電子で受け取った場合

最近では、PDF形式などの電子請求書を受け取る場面が増えてきたと思います。

多くの企業は、現状、電子請求書を紙に印刷して保存していると思います。

しかし結論から申し上げると、2024年1月1日以降は、電子で受け取った請求書は電子のまま保存する必要があります。

すなわち、PDF形式の請求書を紙に出力して保存することができなくなります。

-

スキャナ保存する場合

紙で発行された請求書や請求書などの取引関係の文書はスキャンしたデータで保存することができます。

スキャナ保存については11項目のルールがあり、特に、タイムスタンプの付与や入力期間の制限・適正事務処理要件(相互牽制)といった真実性の確保には注意が必要です。

ファイリングするよりもスキャンして格納・管理する方が簡単、という方もいると思います。

しかし、スキャナ保存に運用変更し、紙の原本を破棄するためには電帳法の要件を正しく満たしていることが必要不可欠となります。

いざ監査の際に、スキャン漏れや要件を満たしていないことが発覚した場合、原本の確認が必要になるでしょう。

スキャナ保存に運用変更したからといって即、紙原本を破棄することに踏み切れないケースは多いと思います。

スマート書庫では、保管中書類の溶解廃棄サービスを提供しております。

取り出すことなく廃棄が可能ですので、移行期間中の暫定保管先としてスマート書庫を是非ご検討ください。

請求書の書類保管期間の決まり

状況によって保管期間が異なる場合もございますので、こちらで解説させていただきます。

-

収益がマイナス(赤字)の場合

青色申告の場合、決算の結果、収益がマイナスの場合は、その翌年度以降の利益(益金)でマイナス(欠損金)分を埋めることができます(欠損金の控除)。

これにより翌年度以降の利益を相殺できるため、税金を抑えることが可能です。

この欠損金を控除できる期間は9年もしくは10年で、欠損金の生じた事業年度によって、以下のように定められています。

* 2008年4月1日を含む事業年度以降に欠損金が生じた場合:9年間

* 2018年4月1日以降に開始する事業年度に欠損金が生じた場合:10年間

そのため、赤字だった事業年度の請求書もこの期間に合わせて保管しておく必要があります。

7年間で廃棄してしまわないよう、保管期間をわかりやすく明記しておくなどの工夫をしておきましょう。

請求書を書類保管する際の注意点

請求書の保管に関する見落としがちな注意点をご紹介いたします。

-

紙で受けとった請求書の保管

紙で受け取った請求書は、そのまま紙(原本)で保管するのが原則ですが、スキャナで読み取って電子データとしての保存が可能です。

また電子帳簿保存法では、スキャナだけでなくスマートフォンで撮影したものの有効性も認められています。

以前は上記行為による保存は税務署長の事前承認が必要でしたが電子帳簿保存法の改正により、2022年1月1日以降は税務署長の事前承認は不要になりました。 -

電子データで受け取った請求書の保管

電子帳簿保存法の改正にともない、2024年1月以降、電子データで受け取った請求書は、電子帳簿保存法第7条により紙ではなく電子データでの保存が必須となります。

主に電子データとして受け取った請求書とは、下記が該当します。

・メールに添付されたPDFの請求書

・請求システムなどを使って電子的に発行された請求書

・ファイル転送サービスを利用してダウンロードした請求書

自身が電子的に発行した請求書の控えも電子データとして保管しなければなりませんのでお気をつけ下さい。

請求書を電子化するメリット

請求書の保管に関して、請求書を電子化するメリットについてご紹介いたします。

-

業務効率の向上、情報の検索が迅速に

請求書を電子化すれば紙保管による紛失・破損を防げ、保管用のスペースも削減できます。

また、クラウド型のサービスであれば、天災などによりオフィスに物理的被害が及んだとしても紛失することがありません。

他にも、業務効率の向上、情報の検索が迅速にできるというメリットもございます。

どれだけ膨大なデータが入っていても、適切にシステムで管理されていれば、瞬時に知りたい情報の確認が可能になります。

スマート書庫では、箱の預け入れ/取り出し指示だけではなく、倉庫の書類と事務所内の書類箱も一緒に管理することができる統合書類管理システムを無料でご利用いただけますので是非ご利用ください。 -

請求書の保管・管理が楽になる

請求書の保管義務は法人の場合原則7年間であり、紙での運用の場合、取引量が多い企業などは膨大な保存スペースが必要となります。

段ボールなどに保管しておくのが通常ですが、多くのスペースを占領してしまいます。 また、いざとなった場合に目的の請求書を探し出すのが大変で、紛失のリスクも大きいです。

スマート書庫では、箱の預け入れ/取り出し指示だけではなく、倉庫の書類と事務所内の書類箱も一緒に管理することができる統合書類管理システムを無料でご利用いただけますので是非ご利用ください。

請求書を電子化する際の注意点

メリットの多い請求書の電子データ化ですが、考慮すべき注意点があります。 しっかり把握して、ルールや義務に沿った保管を心がけましょう。

-

電子化しても請求書はすぐに廃棄できない

スキャナにて電子データ化した請求書はすぐに破棄してスッキリしたいところですが、定期検査を受けるまでは破棄できません。

定期検査とは、企業とは関係のない第三者から、請求書の内容や経費の内訳について検査を受けて不正を防止するための仕組みです。

定期検査は1年に1回以上行うことが義務付けられており、問題がないとわかれば、電子データ化した請求書は破棄できます。

反対に、国税関係帳簿書類を電子データ化して保存するためのルールを定めた「電子帳簿保存法」によれば、定期検査後の紙の請求書は原則破棄しなければなりません。

また、もともとPDFファイルなどの電子データで受け取った請求書を、紙に印刷して保存しても原本とは認められません。 -

タイムスタンプの付与、もしくは修正・削除の記録が残るサービスを利用していない請求書は保管しなければならない

以前は、請求書を電子データ化する際にタイムスタンプを付与していなければ、紙の請求書も保管しなければなりませんでした。

というのも「電子帳簿保存法」によれば、請求書を電子データ化して保存するにはタイムスタンプを付与することが必須条件とされていたためです。

しかし、2022年1月の電子帳簿保存法改正により、タイムスタンプの要件が大きく緩和され、「修正・削除の記録が残るクラウドサービスの利用でタイムスタンプ不要」となりました。

複合機(プリンター)でスキャンをしてパソコンへ格納しただけでは、電子データ化して保存するための条件を満たしていないため、紙の請求書の保管も必要となります。 -

電子データ化するスキャナ機能には一定の条件が必要

紙の請求書を電子データ化するには、複合機のスキャナ機能で読み込ませる方法が一般的です。

しかし「電子帳簿保存法」で定められた、以下の機能やスペックを持つ機器で読み取る必要があります。

・解像度が200dpi以上(A4サイズで約387万画素相当)による読み取りができること

・カラー画像による読み取りができること

またこれらの機能を満たしていれば、スマートフォンやデジタルカメラで撮影した画像による保存も認められます。

スマート書庫・文書箱保管サービスで業務を効率化しよう!

スマート書庫・文書箱保管サービスで

業務を効率化しよう!

スマート書庫は、1箱からでも預入れができる文書保管サービスです。

事業規模にかかわらず気軽にご利用いただけます。個人事業主の方もOKです。

保管料は1箱あたり100円。初回預入費用は1,000円。シンプルな料金体系で、大変ご好評をいただいています。

請求書の書類管理・保管に

お悩みはないですか?

請求書は、証憑(しょうひょう)書類という位置付けにあたり、

取引の証拠となるものです。

・個人事業主の場合、保管期間は5年間と定められています。

青色申告・白色申告に関わらず同じです。

消費税を納税している個人事業主の場合は7年間の請求書保管義務があります。

・法人の場合、請求書の保管期間は原則7年間となります。

例外として、赤字決算の生じた事業年度は

10年間の保管義務があると定められています。

2022年1月、電子帳簿保存法(以下、電帳法)が改正され、

証憑書類のスキャナ保存要件が緩和されました。

ただ、請求書をスキャンして電子保存するためには

一定の要件を満たす必要があることは変わりありません。

紙の請求書を紙のまま保管するのは、簡単で安価な方法と言えるでしょう。

請求書の書類保管でスマート書庫が選ばれる理由

-

1月額保管料は1箱あたり

100円

スマート書庫は1箱から100円/月でご利用いただけます。

-

2預入れから取出しまで

Webで簡単完結

預け入れから取り出しまで、全ての手続きはWEBで簡単に完結。

-

3社内書類も外部倉庫の書類も

一元管理

箱の預け入れ/取り出し指示だけではなく、倉庫の書類と事務所内の書類箱も一緒に管理。

保管書類ランキング

保管のご相談をいただくことが多い書類をランキングにしました。

- 経理系書類 例)総勘定元帳、会計伝票、支払請求書等

- 営業系書類 例)納品書、受注書、発注書、契約書等

- 人事・労務系書類 例)勤怠関連書類、年末調整関連書類等

- 総務・庶務系書類例)総勘定元帳、会計伝票、支払請求書等

- 医療・福祉系書類例)問診票、記録書類等

保管の法定年限が決まっているので廃棄できないが、手元に置いておく必要のない書類をスマート書庫で保管したい、というニーズが多いようです。オフィスのレイアウト変更や移転に伴って社内保管すべき書類の見直しをするケースが多く見受けられます。

※スマート書庫では、弊社が箱を開封することはございません。お客様からご相談いただいた内容を基にランキング化しております。

請求書の書類保管・管理にスマート書庫を

おすすめする理由

-

1.倉庫と事務所内の書類を一元管理することができる統合書類管理システム

直近の請求書は事務所内に置いておいて、過去の請求書だけを外部倉庫に保管したい、というご相談はよくあります。

スマート書庫にお申込みいただくと、倉庫の書類と事務所内の書類箱も一元管理することができる統合書類管理システムを無料でご利用いただけます。

箱のご注文、預け入れ、取り出しも、システムから簡単にご依頼いただけます。 -

2.暫定保管先としての利用

紙をファイリングするよりもスキャンして格納・管理する方が簡単、という方もいるかと思います。

しかし、スキャナ保存に移行しても、すぐに紙の原本を破棄できるでしょうか?

いざ監査の際に、スキャン漏れや要件を満たしていないことが発覚した場合、原本の確認が必要になります。

スキャナ保存に運用変更したからといって即、紙の原本を破棄することに踏み切れないケースは多いと思います。

運用してみて、スキャナ保存で問題ないことが確認できた場合、スマート書庫では取り出しをすることなく溶解廃棄の依頼が可能です。

運用移行期間の暫定保管先として、スマート書庫を是非ご検討ください。

スマート書庫・文書箱保管サービスで業務を効率化しよう!

スマート書庫・文書箱保管サービスで

業務を効率化しよう!

スマート書庫は、1箱からでも預入れができる文書保管サービスです。

事業規模にかかわらず気軽にご利用いただけます。個人事業主の方もOKです。

保管料は1箱あたり100円。初回預入費用は1,000円。シンプルな料金体系で、大変ご好評をいただいています。

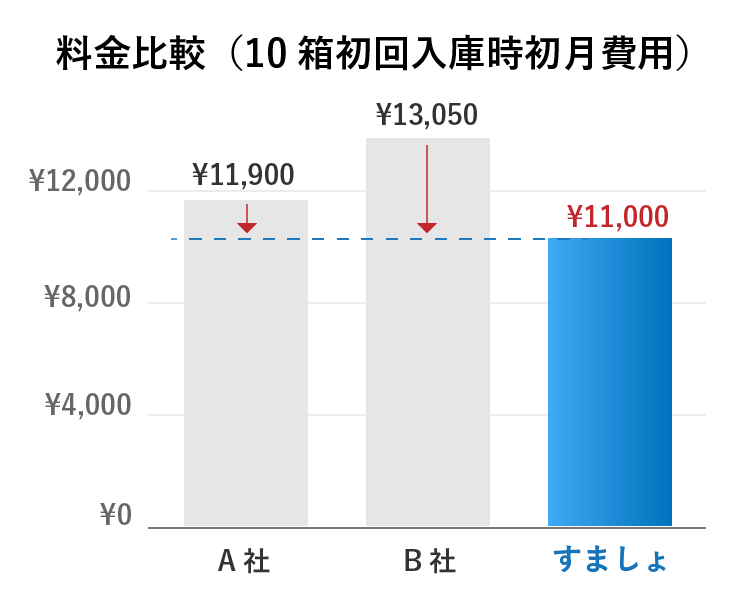

請求書保管の料金比較

| 料金種別 | A社 | すましょ | B社 |

|---|---|---|---|

| 保管料 | 90円 | 100円 | 105円 |

| 入出庫および配送料 | 850円 | 600円※出庫無料 | 1200円 |

| 専用保管箱料 | 250円 | 400円 | 210円+送料(600円~) |

| 溶解処理料 | 500円 | 600円 | 300円 |

| 10箱初回入庫時費用 | |||

| 計算式 | 250円×10+850円×10+90円×10=11,900円※箱サイズは半分程度 | 600円×10+400円×10+100円×10=1,1000円 | 210円×10+600円+850円×10+300円+50円×10+105円×10=13,050円 |

| 総額 | 11,900円 | 1,1000円 | 13,050円 |

※A社の箱の大きさはすましょの半分程度

請求書の書類保管についてよくある質問

- 請求書はなぜ保管が必要なのですか?

- それは請求書が「請求したという事実を書面に残す重要な書類」だからです。

請求書の保存は、トラブルを回避する役割もありますが、控除を受けるために必要なものでもあります。 - 請求書をPDFで保存してもいいですか?

- 請求書をPDF形式で送付することは、法律的には問題ありません。

また、税務調査が入った場合も、取引先名や金額、取引日などが記載された請求の意志が確認できる書類と、それに沿って正しく入金が処理されたことが確認できれば紙でもPDFでも書類の形式は問いません。 - 請求書の保管期間は?

- 法人税法では、請求書に限らず、注文書・契約書・送り状・領収書・見積書などの証憑書類を7年間保存することを求めています。

ここでいう7年とは、発行日から7年ではなく、「事業年度の確定申告の提出期限の翌日から7年間」と定められているので注意してください。

確定申告の提出期限は、事業年度終了日の翌日から2か月以内です。

また、欠損金の繰越控除を適用する場合には、保存期間が10年間となる場合もありますので、法人は請求書を10年間保存しておくと良いでしょう。 - 処分する請求書の捨て方は?

- 請求書のような重要書類を廃棄する場合は、必ずシュレッダーにかけ、ごみとして出します。

間違っても、第三者が可読状態で処分しないようにしましょう。

その他の書類保管サービス一覧

-

領収書の書類保管サービス

領収書とは、商品やサービスの対価として金銭を受け取ったことを証明するために発行する書類のことです。 取引があったことを証明する「証憑(しょうひょう)書類」にあたります。

-

納品書の書類保管サービス

納品書とは、企業が取引先に対して商品やサービスを納めた際に発行する書類のことです。 主に「いつ/何を/いくつ/いくら分/どこへ納品したのか」を記載しています。

-

契約書の書類保管サービス

契約書は、会社で管理するなかで最も重要な書類の一つです。 取引先と自社の間での権利や義務といった合意内容を書面で明確にすることにより、誤解から生じるトラブルや紛争を未然に防ぐことができます。

-

請求書の書類保管サービス

「仕事の報酬やサービス利用で発生した料金を、指定期日までに支払ってもらうための文書」です。

-

伝票の書類保管サービス

銀行・会社・商店などで、金銭・物品の出納(すいとう)や取引の内容などを簡単に記し、関係者の間の連絡や責任を明らかにする紙片です。

-

見積書の書類保管サービス

見積書とは、提供する製品の価格やサービス範囲などの条件を発注者に提示するための文書で、取引の初期段階で取り交わされます。